Cechy ubezpieczenia inwestycyjnego

-

Umowa ubezpieczenia na życie i dożycie

-

Ubezpieczeniowe fundusze kapitałowe

-

Ubezpieczenie na życie i dożycie, w którym wartości świadczeń uzależnione są od wartości rachunku.

-

Gwarancja, która pozwala na ograniczenie ryzyka inwestycyjnego.

-

Dostęp do brytyjskich With-Profits Sub-Funds za pośrednictwem ubezpieczeniowych funduszy kapitałowych.

PRU INWESTYCJA jest dla Ciebie, jeśli:

-

Szukasz produktu o mniejszej zmienności i bardziej przewidywalnym zwrocie z inwestycji z możliwością ustanowienia gwarancji na części lub całości środków.

-

Posiadasz wolne środki, w kwocie co najmniej 50 000 zł, które chciałbyś zainwestować.

-

Jesteś zainteresowany tym, aby decyzje inwestycyjne w zakresie zarządzania aktywami podejmowali za Ciebie międzynarodowi eksperci, którzy mają odpowiednią wiedzę i doświadczenie.

-

Chciałbyś, aby w przypadku Twojej śmierci środki trafiły do wskazanych przez Ciebie osób, bez podatku od spadków i darowizn.

Dla kogo jest ubezpieczenie PRU INWESTYCJA?

Produkt jest dla osób zainteresowanych inwestowaniem w długoterminowej perspektywie, posiadających wolne środki finansowe.

Rekomendowany minimalny okres inwestycji liczony odrębnie dla każdej wpłaty wynosi co najmniej 10 lat. Utrzymanie środków w ramach tego samego funduszu przez okres 15 lat zwiększa prawdopodobieństwo osiągnięcia prognozowanego zwrotu z inwestycji tj. zwrotu na poziomie wyznaczonym przez Oczekiwane stopy zwrotu, pomniejszonego o opłaty należne na podstawie umowy.

Ubezpiecz się zdalnie:

Szczegóły Inwestycyjne

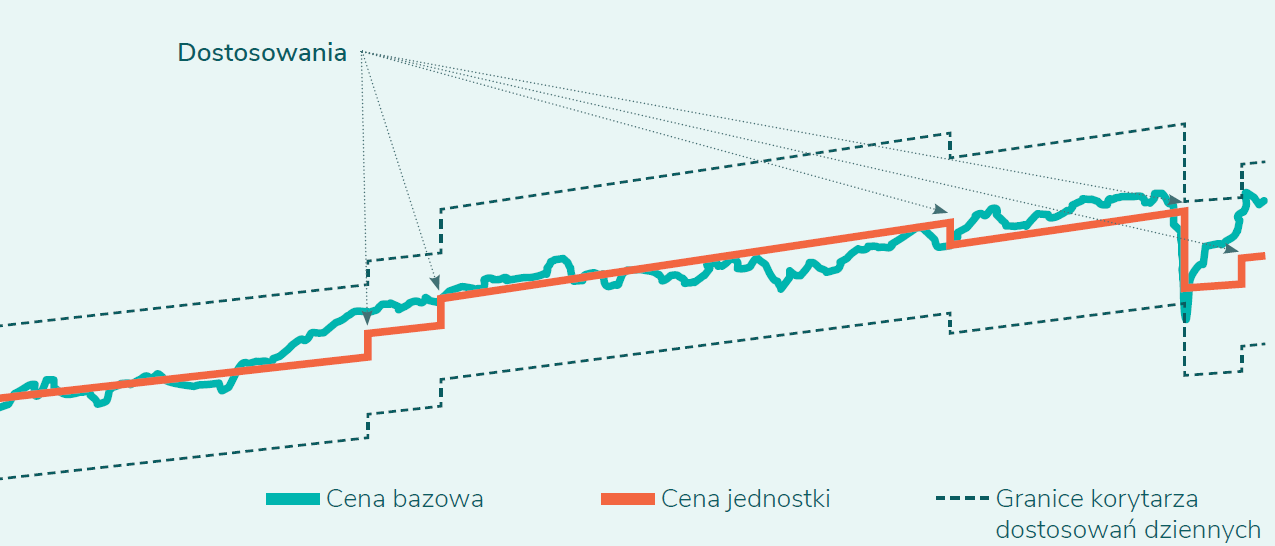

Poglądowa ilustracja przedstawiająca zachowanie mechanizmu oczekiwanej stopy zwrotu i dostosowań

Poglądowy wykres ilustruje, w jaki sposób mógłby kształtować się zwrot z funduszu w okresie kilkuletnim przy zastosowaniu mechanizmu oczekiwanej stopu zwrotu i dostosowań na przykładowych danych z rynków finansowych. Aby nastąpiło dostosowanie, nie musi dojść do przecięcia przez cenę bazową dolnej bądź górnej granicy korytarza, ponieważ na rysunku przedstawiono korytarz dla dostosowań dziennych, który jest najszerszy. W określonych warunkach nawet mniejsze rozbieżności pomiędzy ceną bazową a ceną jednostki (odpowiednio ceną jednostki WPSFK / ceną jednostki WPSFZ / ceną jednostki WPSFD) występujące w określonym dniu lub utrzymujące się w dłuższej perspektywie mogą spowodować konieczność dostosowania miesięcznego lub dodatkowego. W przypadku braku dostosowań ceny jednostki WPSFK / ceny jednostki WPSFZ / ceny jednostki WPSFD są wyznaczane w sposób liniowy i ich wzrost odpowiada prognozowanej przez The Prudential Assurance Company Limited z siedzibą w Londynie dla WPSFK/ WPSFZ/ WPSFD stopie zwrotu z aktywów bazowych, tj. oczekiwanej stopie zwrotu. W ramach produktu są pobierane opłaty nieprzedstawione na powyższym wykresie, uwzględniane przy obliczaniu wartości rachunku, które co do zasady pomniejszają Twoją stopę zwrotu uzyskaną w ramach produktu. Zajrzyj do sekcji „Ważne informacje”, aby zapoznać się z elementami przedstawionymi na ilustracji.

Aktualne i historyczne ceny jednostek uczestnictwa i oczekiwane stopy zwrotu, jak również informacje o dostosowaniach znajdziesz w zakładce Notowania UFK.

Fundusze w ofercie

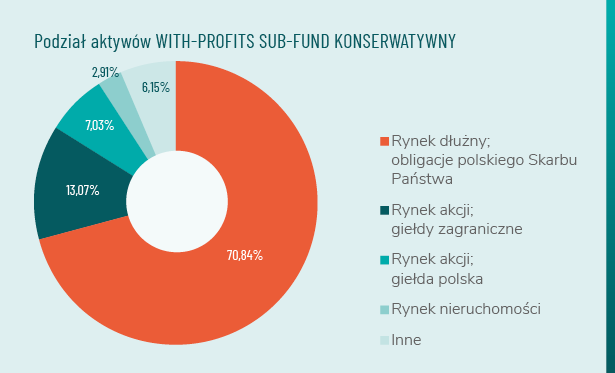

WITH-PROFITS SUB-FUND KONSERWATYWNY

Fundusz realizuje strategię konserwatywną, która zakłada, że nie mniej niż 70% aktywów Prudential jest lokowanych w papiery dłużne Skarbu Państwa lub w inne papiery dłużne bądź fundusze papierów dłużnych.

Na wykresie przedstawiamy strukturę aktywów WPSFK na dzień 31.12.2023 roku.

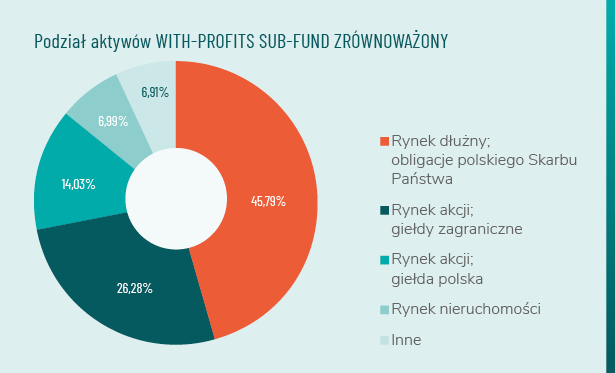

WITH-PROFITS SUB-FUND ZRÓWNOWAŻONY

Fundusz realizuje strategię zrównoważoną, która zakłada, że nie mniej niż 45% aktywów Prudential jest lokowanych w papiery dłużne Skarbu Państwa lub w inne papiery dłużne bądź fundusze papierów dłużnych.

Na wykresie przedstawiamy strukturę aktywów WPSFZ na dzień 31.12.2023 roku.

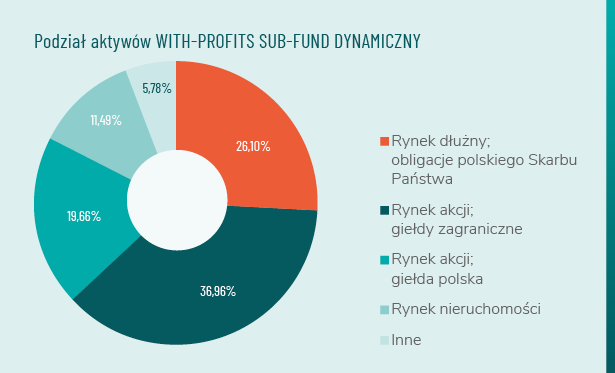

WITH-PROFIT SUB-FUND DYNAMICZNY

Fundusz realizuje strategię dynamiczną, która zakłada, że nie mniej niż 25% aktywów Prudential jest lokowanych w papiery dłużne Skarbu Państwa lub w inne papiery dłużne, fundusze papierów dłużnych bądź inne instrumenty finansowe oparte na rynku dłużnym.

Na wykresie przedstawiamy strukturę aktywów WPSFD na dzień 31.12.2023 roku.

-

Ważne informacje

-

Okres ochrony ubezpieczeniowej

Ochrona trwa do rocznicy następującej po Twoich 85. urodzinach, a w szczególnych przypadkach – 86. roku życia. Możesz ją jednak rozwiązać w dowolnym momencie (w takim przypadku mogą zostać naliczone dodatkowe opłaty).

-

Świadczenia ubezpieczeniowe

Na zakończenie okresu ubezpieczenia oraz w przypadku Twojej śmierci w trakcie jego trwania wypłacimy 101% wartości zgromadzonych przez Ciebie środków oraz kwotę dodatkową w wysokości 1000 zł.

-

Wartość Rachunku

Służy do wyliczenia wszystkich świadczeń w ramach umowy, jest ustalana w oparciu o cenę jednostki uczestnictwa.

-

Cena jednostki uczestnictwa

Cena jednostki ubezpieczeniowego funduszu kapitałowego, która równa jest cenie odpowiednio: jednostki WPSFK (With-Profit Sub-Fund Konserwatywny)/ jednostki WPSFZ (With-Profits Sub-Fund Zrównoważony)/ jednostki WPSFD (With-Profits Sub-Fund Dynamiczny).

-

Cena jednostki WPSFK/ cena jednostki WPSFZ/ cena jednostki WPSFD

Jest wyznaczana przez oczekiwaną stopę zwrotu i dostosowania.

-

Oczekiwana stopa zwrotu

Jest ustalana dla każdego z Funduszy na podstawie prognozy długookresowych stóp zwrotu (dla okresu do 15 lat). Oczekiwana stopa zwrotu jest weryfikowana kwartalnie i może zostać podwyższona lub obniżona.

-

Dostosowania

Mają na celu ewentualne korygowanie ceny jednostki WPSFK/ ceny jednostki WPSFZ/ ceny jednostki WPSFD wyznaczonej przez oczekiwaną stopę zwrotu. Dostosowania powodują powiązanie ceny jednostki WPSFK/ WPSFZ/ WPSFD z rzeczywistą wartością aktywów WPSFK/ WPSFZ/ WPSFD. W produkcie mogą wystąpić dostosowania dzienne, miesięczne lub dodatkowe.

-

Gwarancje

Gwarancja oznacza, że na koniec okresu gwarancji (długość okresu zależy od funduszu – 10, 12 lub odpowiednio 15 lat) wartość środków nią objętych wyniesie nie mniej niż ustalona kwota (kwota gwarantowana). W trakcie trwania gwarancji wartość środków zapisanych na rachunku gwarantowanym ulega zmianom zgodnie z ceną jednostki uczestnictwa i może mieć wartość wyższą lub niższą niż kwota gwarantowana. W trakcie trwania umowy istnieje możliwość ustanowienia gwarancji zarówno na istniejących środkach jak i przy okazji wpłaty składki dodatkowej. Jest to jednak uzależnione od tego, czy gwarancja będzie pozostawać w naszej ofercie. Masz prawo obniżyć gwarancję jak również zupełnie z niej zrezygnować, co ma jednak wpływ na możliwość ustanowienia kolejnych gwarancji.

-

With-Profits Sub-Fund o strategii konserwatywnej (WPSFK)/ With-Profits Sub-Fund o strategii zrównoważonej (WPSFZ)/ With-Profits Sub-Fund o strategii dynamicznej (WPSFD)

Jest wydzielonym z With-Profits Sub-Fund o strategii konserwatywnej/ zrównoważonej/ dynamicznej portfelem aktywów nabywanych ze środków pochodzących z wpłat dokonanych w ramach umów PRU INWESTYCJA. With-Profits Sub-Fund jest częścią brytyjskiego With-Profits Fund, regulowanego i nadzorowanego przez Financial Conduct Authority i Prudential Regulation Authority. With-Profits Fund jest zarządzany przez The Prudential Assurance Company Limited z siedzibą w Londynie.

-

Ekspozycja na rynek akcji

Ekspozycja na rynek akcji (na dzień 1 stycznia 2024 roku) obejmuje odpowiednio do polityki inwestycyjnej proporcjonalny udział następujących rynków (indeksów giełdowych):

1) polski (WIG20),2) północnoamerykański,

3) europejski z wyłączeniem UK,

4) azjatycki z wyłączeniem Japonii,

5) japoński,

6) rynków wschodzących.

-

Bonus dodatkowy

Jest przyznawany gdy With-Profits Sub-Fund, w którego aktywa są lokowane wpłacane środki, wygeneruje dodatkową nadwyżkę finansową. Miło nam poinformować, że w związku z wypracowaną nadwyżką 27 lutego 2024 roku przyznaliśmy bonus dodatkowy w wysokości 0,9% Wartości Rachunku.

-

Koszty transakcji portfelowych

Są wyznaczane na podstawie danych historycznych albo szacunków (jeśli dane historyczne nie były jeszcze dostępne), i określane w ujęciu rocznym na podstawie średniej z okresu 3 lat. Pomniejszają aktywa, w które inwestowane są środki pochodzące z Wpłat, są uwzględniane w wycenie Jednostek uczestnictwa i wynoszą odpowiednio:

Nazwa Funduszu Wskaźnik kosztów w ujęciu rocznym Koniec 3-letniego okresu, za który wyznaczony jest wskaźnik kosztów Ubezpieczeniowy fundusz kapitałowy

With-Profits Sub-Fund Dynamiczny0,05% 30.09.2023 r. Ubezpieczeniowy fundusz kapitałowy

With-Profits Sub-Fund Zrównoważony0,02% 30.09.2023 r. Ubezpieczeniowy fundusz kapitałowy

With-Profits Sub-Fund Konserwatywny0,05% 30.09.2023 r. -

Podatek od zysków kapitałowych

Świadczenia z ubezpieczenia PRU INWESTYCJA wypłacane z tytułu dożycia oraz wypłaty całości lub części środków podlegają podatkowi od zysków kapitałowych.

Jakie zmiany w rozliczeniach od 1.01.2024 roku?

Przed 1.01.2024 roku naliczenie i odprowadzenie podatku należało do naszych obowiązków – świadczenia wypłacaliśmy w kwocie netto, pomniejszone o podatek, jeśli był należny.Po wejściu w życie nowych regulacji, tj. od 1.01.2024 roku wypłaty zrealizujemy w kwocie brutto, tzn. bez potrącania podatku od zysków kapitałowych. Twoim obowiązkiem będzie samodzielne rozliczenie podatku i jego zapłata w przypadku osiągnięcia zysku łącznie ze wszystkich produktów podlegających opodatkowaniu tym podatkiem.

Jak rozliczyć podatek od zysków kapitałowych?

W sytuacji, w której powstanie obowiązek podatkowy, przekażemy Ci PIT-8C. Wyślemy go do końca lutego, w roku następującym po roku, w którym miała miejsce wypłata świadczenia (decydujące znaczenie ma data umorzenia jednostek uczestnictwa).Kwoty wykazane w PIT-8C powinieneś uwzględnić w deklaracji PIT-38. Deklarację tę złóż do 30 kwietnia roku, w którym przekazaliśmy Ci PIT-8C. W tym terminie powinieneś również zapłacić należny podatek.

-

Okres ochrony ubezpieczeniowej

Inwestowanie w ramach umowy PRU INWESTYCJA obarczone jest ryzykiem inwestycyjnym, co wiąże się z możliwością utraty nawet istotnej części zainwestowanych środków. Cena jednostki WPSFK/ WPSFZ/ WPSFD może się zmienić co może spowodować spadek wartości rachunku. Końcowa wartość rachunku nie jest z góry ustalona. Zysk z lokowania wpłaconych środków może być niższy niż oczekiwany lub nie wystąpić wcale.

Materiał został opracowany zgodnie z aktualnymi przepisami prawa, które mogą w przyszłości ulec zmianie. Informacja o braku opodatkowania podatkiem od spadków i darowizn oraz o podatku od dochodów kapitałowych nie stanowi porady prawnej ani podatkowej. Niniejszy materiał ma charakter marketingowy i nie stanowi oferty w rozumieniu Kodeksu cywilnego. Przed podjęciem decyzji o zawarciu umowy prosimy zapoznać się z Ogólnymi Warunkami Ubezpieczenia wraz z tabelą i regulaminami.

Ubezpiecz się zdalnie:

Skontaktuj się samodzielnie

Znajdź Konsultanta lub oddział

Zadzwoń do nas

Infolinia dostępna jest od poniedziałku do piątku w godzinach 9:00 - 18:00

Dokumenty

- PRU INWESTYCJA - OGÓLNE WARUNKI UBEZPIECZENIA

- REGULAMIN UBEZPIECZENIOWEGO FUNDUSZU KAPITAŁOWEGO WITH-PROFITS-SUB-FUND (ZRÓWNOWAŻONY)

- REGULAMIN UBEZPIECZENIOWEGO FUNDUSZU KAPITAŁOWEGO WITH-PROFITS-SUB-FUND (KONSERWATYWNY)

- REGULAMIN UBEZPIECZENIOWEGO FUNDUSZU KAPITAŁOWEGO WITH-PROFITS-SUB-FUND (DYNAMICZNY)

- REGULAMIN GWARANCJI

- DOKUMENT ZAWIERAJĄCY KLUCZOWE INFORMACJE

- TABELA LIMITÓW OPŁAT DLA SKŁADKI DODATKOWEJ (TLIOD/SPUM/1/2023)

- TABELA LIMITÓW I OPŁAT DLA SKŁADKI DODATKOWEJ (TLIOD/SPUK/1/2022)

- TABELA LIMITÓW I OPŁAT DLA SKŁADKI DODATKOWEJ (TLIOD/SPUZ/1/2022)